Investimenti di valore. I principi generali, economici e finanziari, per capire come e dove investire il vostro denaro, considerando il Value investing, i mercati azionari e i falsi miti della Borsa e dell’analisi tecnica. Questo articolo non analizza dettagliatamente tutti gli strumenti finanziari a disposizione sul mercato, ma soltanto le basi culturali necessarie per potersi accostare al mondo degli investimenti in senso lato.

Una grande parte della libertà finanziaria è avere il cuore e la mente liberi dalla preoccupazione per i problemi della vita.

Suze Orman

Regola numero uno: mai perdere soldi. Regola numero due: mai dimenticare la regola numero uno.

Warren Buffett

La gestione del denaro è l’unica strategia per sopravvivere in questo mercato finanziario mondiale pazzo, stupido e drogato.

Carl William Brown

L’avarizia in età avanzata è insensata: cosa c’è di più assurdo che accumulare provviste per il viaggio quando siamo prossimi alla meta?

Cicerone

Per essere un trader o un investitore prima devi avere dei soldi (molti è meglio), e poi dovresti imparare e praticare alcune attività finanziarie. Il problema sorge se non hai soldi, allora ciò di cui hai necessariamente bisogno è una vasta conoscenza e una grande abilità. In ogni caso devi stare molto molto attento, perché il mercato è sempre lì, pronto a fregarti!

Carl William Brown

Quando ero giovane credevo che la cosa più importante della vita fosse il denaro, ora che sono vecchio so che è vero.

Oscar Wilde

Sono molti gli strumenti finanziari attraverso i quali si può decidere di investire il proprio denaro. Si tratta di mezzi di investimento di tipo diverso, che vanno dalle azioni alle obbligazioni, passando per titoli di Stato e derivati. Essi si differenziano tra loro per rischiosità e complessità. L’art. 1, comma 2, del TUF (Testo Unico della finanza), fornisce un elenco dettagliato degli strumenti finanziari, che tuttavia possiamo suddividere in due grandi gruppi: titoli di massa e contratti derivati.

Nel dettaglio, sono titoli di massa: azioni e, in genere, i titoli rappresentativi di capitale di rischio (come i certificati rappresentativi del rapporto di associazione in partecipazione); titoli di Stato, obbligazioni e gli altri titoli di debito (come la cambiale finanziaria, obbligazioni di enti locali e il certificato di investimento), se negoziabili sul mercato dei capitali; titoli normalmente negoziati nel mercato monetario; quote dei fondi comuni d’investimento; titoli negoziati che consentono di acquisire i titoli precedentemente elencati e i relativi indici.

Sono, invece, contratti derivati: contratti futures su strumenti finanziari, tassi di interesse, valute, merci e relativi indici; contratti di scambio a pronti e a termine su tassi di interesse, valute, merci e indici azionari (contratti swap); contratti a termine collegati a strumenti finanziari, tassi di interesse, valute, merci e relativi indici anche quando l’esecuzione avvenga mediante pagamento di differenziali in contanti; contratti di opzione di acquisto o vendita che abbiano a oggetto strumenti finanziari, valute, tassi di interesse, merci e relativi indici; combinazioni dei contratti o dei titoli in precedenza menzionati.

Un investimento è un’attività finalizzata all’accumulo di ricchezza nel tempo, il che si ottiene con una partecipazione ai flussi di denaro prodotti dagli investimenti posseduti, la speculazione è invece un’attività finalizzata al guadagno immediato, attraverso la compravendita di titoli, pertanto se un titolo (o qualunque altro strumento finanziario) non produce flussi di denaro non può definirsi investimento, poiché l’unico modo per creare valore è vendere a un prezzo superiore a quello di acquisto.

Per esempio, acquistando una quota di partecipazione in una società, si creerà valore attraverso i flussi di denaro che essa produrrà negli anni a venire. Invece, acquistando un lingotto d’oro, l’unica possibilità di creare valore si ha nell’eventualità di poterlo rivendere a un prezzo superiore. In altre parole, l’acquisto di un lingotto d’oro è una speculazione da parte dell’acquirente che pensa che, in un futuro, ci sarà un compratore disposto a pagare un prezzo superiore.

Da ricordare per prima cosa che il prezzo di mercato di ogni investimento è dato dall’equilibrio tra la domanda e l’offerta per quel prodotto. Nel caso di un asset che genera utile, la domanda e l’offerta convergeranno nel corso del tempo verso un equilibrio che rifletterà il valore intrinseco dell’asset. Qualora il valore intrinseco dovesse aumentare, un nuovo equilibrio si creerà intorno al valore maggiorato; se dovesse diminuire, il prezzo scenderà per riflettere tale direzione del valore. Nel caso, invece, di un asset che non genera utile, la domanda e l’offerta non sono guidate dal valore intrinseco, bensì da dinamiche di mercato (per esempio, quanti barili di petrolio si consumano e quanti se ne producono) che sono raramente prevedibili.

Qualora si individuasse uno squilibrio tra domanda e offerta di un asset che non genera utile, l’azione migliore da intraprendere è quella di cercare un asset che genera utile che possa beneficiarne. Per esempio, se si prevede un aumento della domanda di petrolio (e quindi un aumento del prezzo), ci sono numerose società che ne trarranno beneficio; pertanto, piuttosto che acquistare la materia prima, è meglio acquistare quote di tali società con la consapevolezza che, anche se la previsione non si dovesse realizzare, non si rischiano perdite in quanto le società acquisite generano comunque utile. Per fare un altro esempio: se si prospetta una salita dei prezzi dell’oro, piuttosto che acquistare un lingotto si potrebbero acquistare quote di una società mineraria, oppure di una società di attrezzature minerarie. Metaforicamente parlando, la posizione migliore da tenere in una corsa all’oro è quella di colui che vende le pale per scavare.

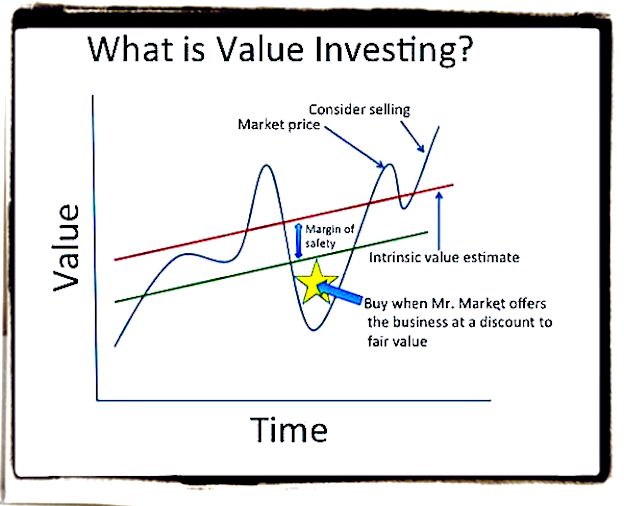

Ribadiamo ora la differenza tra valore e prezzo. Il valore è l’espressione numerica di tutte le caratteristiche economiche, sia quantitative sia qualitative, di una società; mentre il prezzo è determinato dal mercato. In altre parole, il valore è la risposta alla domanda “Quanto vale?”, mentre il prezzo è la risposta alla domanda “Quanto costa?”. Dato che prezzo e valore convergono nel tempo, un investimento si può considerare tale soltanto se acquistato a un prezzo inferiore al valore.

Dunque, il processo di investimento consiste semplicemente nella determinazione del valore intrinseco e, successivamente, nell’acquisto, qualora il prezzo fosse inferiore al valore calcolato. Una volta completato, basta poi attendere una successiva rivalutazione data dalla convergenza tra prezzo e valore. La stima di un valore intrinseco attuale con cui confrontare il prezzo di mercato (concetto alla base del value investing) permette di avere tale valore come punto di riferimento statico in un ambiente economico in continuo cambiamento.

Data la semplicità concettuale del metodo di “acquistare un investimento per meno di quanto vale”, sorge spontanea la domanda: se è così semplice, perché non lo fanno tutti? Sebbene possano esserci molteplici risposte a tale domanda, la risposta breve è che, nonostante la semplicità del metodo, la sua esecuzione non lo è affatto. Il calcolo del valore intrinseco di una società è un’arte che richiede esperienza e ore di analisi, le quali non assicurano un risultato certo. (Si veda ad esempio il caso della multinazionale farmaceutica TEVA per esempio).

In sintesi, dunque, l’investimento consiste nell’acquisto di titoli a un prezzo inferiore al loro valore economico intrinseco, in attesa di una futura convergenza tra i due. Invece, l’acquisto di un titolo a un prezzo superiore al valore intrinseco è una speculazione che si fonda sull’ipotesi che il valore in futuro salirà, giustificando così il prezzo pagato: un’attività molto rischiosa.

Quando si investe è necessario avere sempre in mente il valore intrinseco dell’investimento, poiché soltanto in tal modo lo si potrà poi confrontare con il prezzo, condizione necessaria affinché lo si possa definire “investimento” piuttosto che “speculazione”. Anche la migliore società del mondo, se acquistata a un prezzo troppo alto, potrebbe essere un pessimo investimento.

Nel libro The Intelligent Investor, Benjamin Graham suggerisce di vedere il mercato come un socio con una doppia personalità, lo chiama Mr. Market. Ogni giorno, Mr. Market busserà alla porta del vostro ufficio proponendovi di comprare degli investimenti. A volte Mr. Market è ottimista (forse anche un po’ troppo), e vi propone di acquistare investimenti a un prezzo alto. Vi dirà che l’economia va bene, che ci sono buone prospettive che giustificano i prezzi ecc.

Altre volte, invece, il mercato è depresso e arriva al punto di credere che il mondo stia per finire. Pertanto, entrando nel vostro ufficio, vi implora di acquistare investimenti a prezzi molto bassi. Pur di liberarsene, vi dirà che l’economia va male e che gli investimenti che cerca di vendere non hanno buone prospettive ecc. Purtroppo per lui (e buon per l’investitore), Mr. Market non è molto bravo a prevedere il futuro e, spesso, è disposto a venderci investimenti a prezzi molto più bassi del loro valore intrinseco. Sono questi i casi in cui si trovano le occasioni migliori. Quando tutti parlano male dell’economia, quando i mercati stanno crollando e quando tutti credono che la situazione non può che peggiorare, allora si può essere certi che si presenteranno numerose opportunità.

Il miglior amico dell’investitore è la paura stessa: quando gli altri hanno paura, è il momento di comprare. Si narra che il Barone Rothschild, una volta, disse:”L’ora di comprare è quando c’è sangue per le strade”, parole da ricordare quando sentite tirare aria di pessimismo. La lezione qui presentata è quella di ignorare completamente i prezzi di mercato. Se si investe in azioni, non c’è alcun motivo per controllare il prezzo dei titoli che si detengono in portafoglio ogni giorno. L’unico motivo per cui si dovrebbe guardare il prezzo è per confrontarlo con il valore. D’altronde, se uno investe per il lungo termine, perché mai dovrebbe essere interessato a quello che fanno i mercati oggi, domani o tra una settimana? Perché mai l’investitore dovrebbe essere affetto dallo stato d’animo di Mr. Market, se è soltanto un folle con una doppia personalità?

Considerando che la prudenza è una delle principali qualità dell’investitore, non basta acquistare un titolo per meno del suo valore intrinseco, ma bisogna acquistarlo per molto meno. Se si pensa di aver trovato un titolo che dovrebbe valere € 10, non va acquistato a € 9,50 e neanche a € 8.Va acquistato se il prezzo è € 5 o € 6. Se è proprio un titolo di alta qualità, magari lo si può acquistare a € 7, ma non di più. Qualora dovesse accadere qualcosa di imprevedibile (e molto spesso ciò accade), acquistando a un prezzo troppo alto si potrebbe incorrere in perdite. Questo concetto si chiama “margine di sicurezza” (in inglese margin of safety).

Warren Buffett lo descrive utilizzando la metafora della costruzione di un ponte: se si progetta un ponte, e si stima che il carico massimo che lo attraverserà non sarà mai più di diecimila tonnellate, non lo si costruisce in grado di sostenerne undicimila, bensì in grado di sostenerne settantamila o centomila. Questo si chiama margine di sicurezza. Qual è il margine giusto da applicare? Non è una scienza esatta, ma se si pensa che un titolo valga € 10, acquistandolo a uno sconto del 30% del valore (quindi a € 7), si avrà un rendimento del 42,8% (se un titolo ha un prezzo di € 7, per arrivare a € 10 deve salire del 42,8%). Come regola generale, senza l’aspettativa di un rendimento di almeno il 50%, meglio non investire. Bisogna cercare, quindi, di acquistare titoli che siano sottovalutati almeno del 33% (o, in gergo, con un margine di sicurezza del 33%). Più un titolo è rischioso, più dovrebbe essere grande il margine di sicurezza.

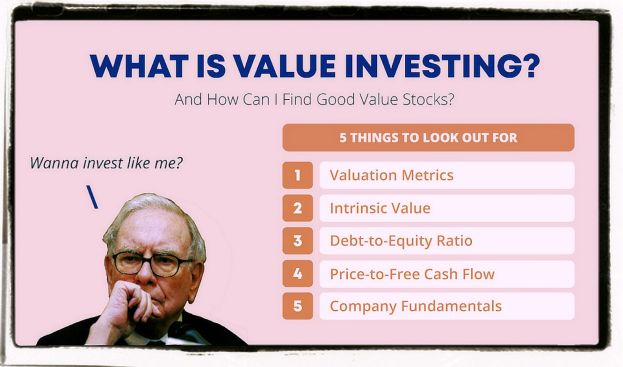

Quanto appena illustrato è l’essenza pura della filosofia del value investing, la cui premessa è di acquistare titoli per meno del loro valore intrinseco. È una metodologia che ha prodotto ottimi risultati in passato. Tra gli investitori prodigio di questa filosofia ci sono grandi nomi, come Warren Buffett, Benjamin Graham, Charlie Munger, Walter Schloss e Bill Ruane. È vero che su migliaia di investitori, statisticamente, è probabile che alcuni batteranno il mercato anno dopo anno, ma in questo caso abbiamo una notevole quantità di investitori, studenti della scuola del value investing, che anno dopo anno hanno avuto rendimenti superiori a quelli del mercato.

Sempre riferendoci al mondo degli investimenti, non è sempre facile resistere alla tentazione di comprare titoli delle società di cui tutti parlano. Quando amici e parenti parlano dei profitti realizzati con l’ultimo titolo di moda, soltanto chi è abbastanza disciplinato da dire “no” non rischia di cadere nella trappola degli eccessi speculativi. Un altro difetto cognitivo riguarda la tendenza delle persone a non pensare al futuro remoto ma a prendere decisioni esclusivamente per il futuro immediato. Per esempio, se si chiedesse a un gruppo di persone se preferirebbero avere una mela oggi o due mele domani, molti direbbero di preferire una mela oggi (forse perché hanno fame). Ma se poi si chiedesse alle stesse persone se preferirebbero una mela tra un anno oppure due mele tra un anno e un giorno, saranno ben poche quelle che sceglierebbero di avere una mela tra un anno.

Questo evidenzia che le preferenze delle persone non sono costanti nel tempo. Cioè, gli individui generalmente preferiscono un guadagno immediato, anche a discapito del futuro. Si abbini questo al fatto che le persone generalmente non sono molto brave nel calcolare le probabilità di vari eventi (per esempio, la probabilità di essere uccisi in un attacco terroristico è di gran lunga inferiore a quella di morire in un incidente stradale, tuttavia si ha più paura dei terroristi che degli automobilisti), e come risultato si dà luogo alle violente oscillazioni nei prezzi dei titoli nonostante i loro valori rimangano invariati. La storia insegna a rimanere disciplinati, qualunque cosa accada. Si è vista la sorte di coloro che pianificano gli investimenti sui “se” e i “forse” e non sui fatti. È necessario ricordarsi sempre i due concetti di prezzo e valore.

Un altro falso mito è certamente quello di voler stabilire l’andamento di un titolo attraverso l’andamento del suo prezzo nel corso del tempo. Per esempio, se il grafico sale, scende, sale, scende, magari uno prova a scommettere che poi salirà. A ogni modo, non c’è alcuna base logica. Burton G. Malkiel, un professore di economia dell’università di Princeton, diede ai suoi studenti un compito: immaginando di avere un titolo dal prezzo iniziale di $ 50,00 e il cui valore cambia in base al risultato del lancio di una moneta (testa: il prezzo sale di 0,5%; croce: il prezzo scende di 0,5%), lanciare una moneta e tracciare un grafico dell’andamento del prezzo. Disegnato il grafico, il professore lo portò da un analista tecnico il quale, sulla pretesa che l’andamento di un titolo tende a ripetersi, disse al professore di comprare il titolo perché sarebbe salito. Come si può immaginare, quando Malkiel disse all’analista che quello era il grafico del lancio di una moneta, l’analista non fu molto felice.

Nel breve periodo, è sempre meglio pensare che l’andamento di un titolo è casuale come il lancio di una moneta: c’è il 50% delle probabilità che possa scendere oppure il 50% che possa salire, pertanto non si può prevedere. Il grafico in questione era molto simile a quello di un titolo reale, ma il suo andamento era appunto casuale. Pertanto, qualunque forma di analisi tecnica effettuata su tale grafico non avrebbe alcun senso. Qualora incontriate qualcuno che sostiene di essere bravo nell’analisi tecnica, non fatevi convincere da queste pseudo-scienze prive di sostanza logica. Seguire il trend può funzionare per alcuni, ma l’investitore, come sappiamo, non può basare la sua metodologia sulla pretesa di essere più bravo (o meno scemo) di tutti gli altri. Si torna nuovamente al concetto di investimento: prezzo e valore. Tutto il resto è soltanto “rumore”.

L’idea è che se una teoria ha funzionato una volta, poi una seconda volta, e quindi una terza, probabilmente continuerà a funzionare. Concentrandosi esclusivamente sui dati, però, si rischia di dimenticare che il mercato è il prodotto delle azioni di miliardi di esseri umani, e ciascuno agisce per propri fini personali, dunque inconoscibili e imprevedibili. Questo fa ricordare l’esempio di Taleb nel libro Il cigno nero: immaginate un agnello che ogni giorno si vede sfamare dal contadino. Ogni giorno che passa, l’agnello sarà sempre più convinto che il contadino sia una figura amichevole. Ogni giorno che il contadino porta il cibo, si rafforza la sua sicurezza: finché non arriva Pasqua.

Costruire una strategia di investimento basata sul passato è come guidare una macchina guardando dallo specchietto retrovisore. Se negli ultimi cento chilometri c’è stata una curva a destra seguita da una curva a sinistra, e non si fa altro che girare a destra e sinistra, le cose andranno bene finché la strada non cambia. Quando, invece, si troveranno due curve consecutive a destra, si finirà fuoristrada in un luogo popolato da tutti gli altri che pensavano di poter pre-vedere i mercati guardando soltanto i dati storici. Nel 1998, una società di investimenti chiamata Long-Term Capital Management (LTCM), gestita da alcune delle menti più brillanti della finanza (tra cui due premi Nobel), fallì clamorosamente assieme ai loro modelli matematici. Il danno fu così grande che, onde evitare un crollo dei mercati americani, la Federal Reserve fu costretta a intervenire, organizzando un bailout.

Dieci anni dopo la storia si è ripetuta, e in scala molto maggiore: l’abuso dei modelli matematici nei mercati dei derivati del credito (precisamente nei titoli legati ai mutui) causarono una delle peggiori crisi finanziarie della storia. Di nuovo, migliaia di persone intelligentissime, sedotte dal fascino dell’alta matematica, hanno creduto in una verità unica e hanno trattato l’investimento come una scienza esatta piuttosto che come una scienza sociale.

Un vecchio detto dice:”Wall Street è quel luogo in cui le persone conoscono il prezzo di tutto, ma il valore di nulla”, e in questi casi è più vero che mai. Quando si investe, non bisogna mai guardare il prezzo come un indicatore del rischio o della qualità di un investimento, bensì il prezzo è da guardare soltanto in relazione al valore. Se il prezzo di un titolo scende, non si può dire che quel titolo è più rischioso, ma soltanto che è meno costoso. Il prezzo, senza il valore, è soltanto un numero.

Per quanto gli analisti possano essere abili nel loro mestiere, essendo esseri umani, non sono in grado di prevedere il futuro, esattamente come chiunque altro. Sarà pur vero che hanno a disposizione risorse non accessibili a tutti, ma ciò non dà loro la capacità di prevedere il futuro. La prima cosa da considerare è il funzionamento dell’industria della ricerca finanziaria. Gli analisti, a cui fanno riferimento i giornali e i telegiornali quando parlano di previsioni, sono spesso gli analisti sell-side. Questi sono impiegati da banche di investimento per offrire servizi di ricerca ai loro clienti.

Solitamente funziona così: l’analista della banca A dice che il titolo della società B è un buon acquisto. Allora tutti i promotori finanziari e i broker impiegati dalla banca A chiamano i loro clienti (fondi, privati, piccoli risparmiatori ecc.) e propongono loro di investire nella società B. Fin qui, tutto bene. Considerando, però, che la banca A trae profitto non dal rendimento dei titoli della società B, ma soltanto dalle commissioni che genera vendendoli, di fatto c’è un conflitto di interesse: a prescindere dalla qualità dell’investimento, alla banca conviene che i suoi analisti consiglino di comprare in modo da incassare commissioni. Per questo le previsioni degli analisti molto spesso sono troppo ottimistiche.

A quanto appena detto aggiungiamo il fatto che il lavoro dell’analista consiste nel viaggiare per il mondo per incontrare, conoscere e parlare con i dirigenti delle società che si stanno analizzando (dunque, pranzi di lavoro in ristoranti di lusso, la possibilità di conoscere persone che ricoprono ruoli importanti ecc.). Quindi, questi professionisti sono incentivati a rilasciare rapporti positivi sulle aziende analizzate in quanto, se dovessero rilasciare un rapporto negativo, i dirigenti potrebbero rifiutare ulteriori contatti con loro e la banca sarebbe costretta a sostituirli, facendogli perdere così il lavoro.

David Dreman descrive dettagliatamente questo fenomeno nel suo libro Contrarian investment strategies, in cui analizza statisticamente la precisione degli analisti nelle loro previsioni. Dal 1973 al 1996, gli analisti sbagliarono le previsioni il 44% delle volte. Come si può, dunque, cercare di prevedere con precisione quello che accadrà tra uno, due, o tre anni? Semplicemente, non si può. Dreman, poi, procede analizzando quanto gli analisti abbiano sbagliato con risultati sorprendenti: un terzo degli errori erano abbastanza grandi da avere un effetto sul prezzo del titolo.

Detto ciò, gli analisti hanno sicuramente un ruolo importante, perché conoscono meglio di chiunque altro le società che seguono e, leggendo i loro rapporti, si possono trarre informazioni molto utili, ma l’abilità analitica di un analista è ben diversa da quella di prevedere il futuro. Dunque, è bene leggere quanto dicono gli analisti per cercare informazioni utili, ma mai per affidarsi alle loro previsioni. L’investitore deve essere sempre cinico.

Soltanto perché una cosa sembra complessa, oppure perché la persona che sostiene una teoria sia fidata o abbia una buona reputazione, non è giustificata la fede cieca. Bisogna sempre ricercare e analizzare per conto proprio, guardando i fatti concreti e non le teorie astratte. È meglio limitarsi sempre all’investimento in situazioni semplici e mai in cose troppo complesse. Come regola generale, si tenga sempre a mente la “regola della nonna”: se non si riesce a spiegare con una frase semplice alla nonna perché si è deciso di fare un investimento, forse si dovrebbe riconsiderare l’investimento stesso.

VALUE INVESTING La guida definitiva all’investimento azionario

Ferrari Gianluca A. Hoepli Editore 2015

Il primo libro in lingua italiana che descrive in modo completo ed esauriente il Value Investing: un volume ricco di esempi pratici che consente al lettore di mettere immediatamente all’opera le tecniche di analisi in esso descritte. Nella prima parte del libro si presentano i concetti basilari del Value Investing, un approccio all’investimento che si basa sulla ricerca delle attività (titoli finanziari, immobili, ecc.) che hanno un prezzo inferiore al loro valore intrinseco. Il lettore potrà avventurarsi nel complesso mondo dei mercati azionari, sulle orme dei grandi investitori storici e contemporanei, tra cui Warren Buffett, Howard Marks, Seth Klarman, Joel Greenblatt, David Einhorn, Bill Ackman e molti altri.

Un altro ottimo testo per cercare di capire il complesso mondo degli investimenti finanziari è senza dubbio il seguente:

MANUALE DELL’INVESTITORE CONSAPEVOLE Incrementa e proteggi i tuoi risparmi investendo a basso rischio. Bellelli Gabriele; Lawford Andrew; Mazziero Maurizio Hoepli Editore 2016

l libro fornisce al singolo investitore tutte le conoscenze necessarie per poter gestire in modo consapevole il proprio patrimonio e descrive, in particolare, le opportunità di guadagno e i rischi ai quali ci si espone quando si opera sui vari mercati fi nanziari (azionari, obbligazionari, valutari).

Ogni aspetto dell’investimento viene esaminato con estrema attenzione al fi ne di:

1. selezionare i titoli di valore, valutati in base alle mutevoli condizioni di mercato;

2. difendere il proprio potere d’acquisto;

3. fornire adeguate garanzie di rendimento, la cui entità è legata, in modo imprescindibile, a uno scrupoloso controllo del rischio.

Su trading, finanza e investimenti puoi anche leggere:

La funzione economica della Borsa

Investimenti, trading e finanza

Borsa, finanza, politica e criminalità

Borsa, finanza, banche e parco buoi

Investire in azioni consapevolmente

Il titolo giusto al momento giusto

MPS, la banca più longeva al mondo